Виктория Бердичевская

к.э.н., Экономист, юрист, генеральный директор ЗАО КАФ «Баланс Аудит», старший преподаватель кафедры «Бухгалтерский учёт и аудит» ЯрГУ им. Демидова

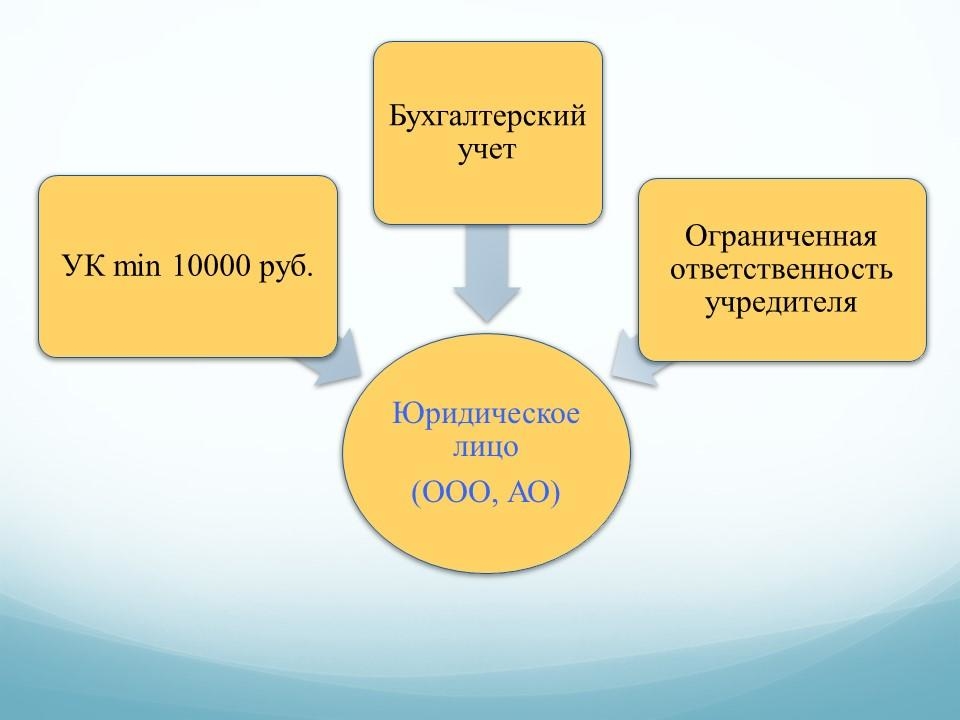

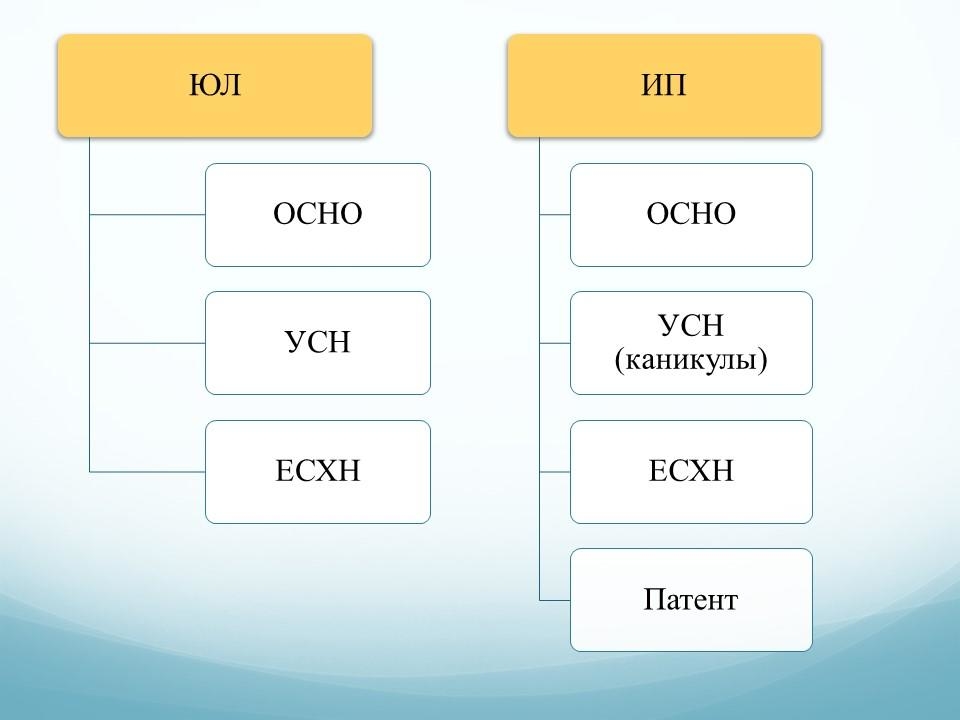

Юридические лица

Федеральный закон от 08.02.1998 N 14-ФЗ (ред. от 23.04.2018) "Об обществах с ограниченной ответственностью"

Ответственность общества

- Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

- Общество не отвечает по обязательствам своих участников.

- В случае несостоятельности (банкротства) общества по вине его участников или по вине других лиц, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия, на указанных участников или других лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам.

Федеральный закон от 26.12.1995 N 208-ФЗ (ред. от 27.12.2018) "Об акционерных обществах"

Основные положения об акционерных обществах

- Акционерным обществом (далее - общество) признается коммерческая организация, уставный капитал которой разделен на определенное число акций, удостоверяющих обязательственные права участников общества (акционеров) по отношению к обществу.

Акционеры не отвечают по обязательствам общества и несут риск убытков, связанных с его деятельностью, в пределах стоимости принадлежащих им акций.

Статья 3. Ответственность общества

- Общество несет ответственность по своим обязательствам всем принадлежащим ему имуществом.

- Общество не отвечает по обязательствам своих акционеров.

- Если несостоятельность (банкротство) общества вызвана действиями (бездействием) его акционеров или других лиц, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия, то на указанных акционеров или других лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам.

Несостоятельность (банкротство) общества считается вызванной действиями (бездействием) его акционеров или других лиц, которые имеют право давать обязательные для общества указания либо иным образом имеют возможность определять его действия, только в случае, если они использовали указанные право и (или) возможность в целях совершения обществом действия, заведомо зная, что вследствие этого наступит несостоятельность (банкротство) общества.

Публичные и непубличные общества

- Общество может быть публичным или непубличным, что отражается в его уставе и фирменном наименовании.

Статья 26. Минимальный уставный капитал общества

Минимальный уставный капитал публичного общества должен составлять сто тысяч рублей. Минимальный уставный капитал непубличного общества должен составлять десять тысяч рублей.

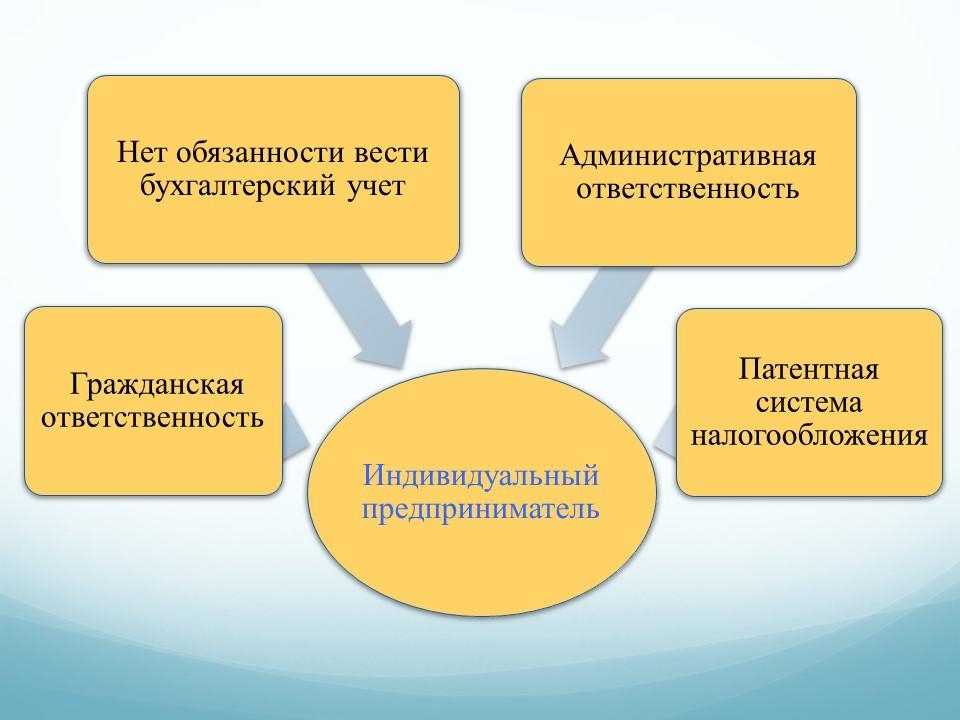

Индивидуальный предприниматель

"Гражданский кодекс Российской Федерации (часть первая)"

Статья 23. Предпринимательская деятельность гражданина

- Гражданин вправе заниматься предпринимательской деятельностью без образования юридического лица с момента государственной регистрации в качестве индивидуального предпринимателя, за исключением случаев, предусмотренных абзацем вторым настоящего пункта.

В отношении отдельных видов предпринимательской деятельности законом могут быть предусмотрены условия осуществления гражданами такой деятельности без государственной регистрации в качестве индивидуального предпринимателя.

- Гражданин, осуществляющий предпринимательскую деятельность без образования юридического лица с нарушением требований пункта 1 настоящей статьи, не вправе ссылаться в отношении заключенных им при этом сделок на то, что он не является предпринимателем. Суд может применить к таким сделкам правила настоящего Кодекса об обязательствах, связанных с осуществлением предпринимательской деятельности.

- Граждане вправе заниматься производственной или иной хозяйственной деятельностью в области сельского хозяйства без образования юридического лица на основе соглашения о создании крестьянского (фермерского) хозяйства, заключенного в соответствии с законом о крестьянском (фермерском) хозяйстве.

Главой крестьянского (фермерского) хозяйства может быть гражданин, зарегистрированный в качестве индивидуального предпринимателя.

Специальных нормативно-правовых актов, устанавливающих статус индивидуального предпринимателя, а также его права и обязанности, нет.

Для приобретения статуса индивидуального предпринимателя гражданину необходимо пройти процедуру государственной регистрации, установленную Федеральным законом от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей".

Гражданское законодательство приравнивает индивидуальных предпринимателей к юридическим лицам.

Индивидуальный предприниматель:

- вправе владеть имуществом;

- отвечает по своим обязательствам всем принадлежащим ему имуществом.

Обратите внимание! В отличие от юридических лиц (организаций), которые владеют обособленным имуществом, имущество индивидуального предпринимателя юридически никак не разделяется на его личное имущество и имущество, используемое в предпринимательской деятельности.

Законодательством не предусмотрено наделение предпринимателя самостоятельным имуществом либо обособление имущества, используемого для предпринимательской деятельности, от личного имущества. И поэтому гражданин-предприниматель отвечает по своим обязательствам всем своим имуществом без разделения на личное и используемое для предпринимательских целей (Постановление 7 ААС от 11.10.2010 N 07АП-7807/10).

У зарегистрированного в качестве индивидуального предпринимателя физического лица появляется двойной статус: оно становится субъектом предпринимательской деятельности (индивидуальным предпринимателем) и одновременно с этим продолжает оставаться физическим лицом.

В соответствии со ст. 24 ГК РФ гражданин-предприниматель отвечает по своим обязательствам всем принадлежащим ему имуществом.

Это существенное отличие от других организационно-правовых форм осуществления предпринимательской деятельности.

Таким образом, имущественная ответственность предпринимателя значительно выше, чем ответственность участника хозяйственного общества.

Более того, по своим обязательствам индивидуальный предприниматель отвечает не только всем имуществом, используемым для предпринимательской деятельности, но и всем иным личным имуществом.

Еще один важный вопрос, на который необходимо обратить внимание.

В соответствии с п. 1 ст. 34 СК РФ имущество, нажитое супругами во время брака, является их совместной собственностью. В пункте 2 ст. 34 СК РФ уточняется: к имуществу, нажитому супругами во время брака (общему имуществу супругов), относятся, в частности, доходы каждого из них от предпринимательской деятельности. При этом право на общее имущество принадлежит также супругу, который в период брака осуществлял ведение домашнего хозяйства, уход за детьми или по другим уважительным причинам не имел самостоятельного дохода.

Аналогичное правило установлено ст. 256 ГК РФ.

Таким образом, все имущество, приобретенное предпринимателем в период брака, включая имущество, предназначенное для осуществления предпринимательской деятельности (например, производственные помещения, транспорт, имущество, находящееся в обороте, денежные средства на счетах в банках), принадлежит обоим супругам на праве совместной собственности при условии, что между супругами не заключен брачный договор.

Обратите внимание! В силу п. 3 ст. 35 СК РФ для совершения одним из супругов сделки по распоряжению недвижимостью и сделки, требующей нотариального удостоверения и (или) регистрации в установленном законом порядке, необходимо получить нотариально удостоверенное согласие другого супруга.

Поэтому, если предприниматель в ходе осуществления предпринимательской деятельности продает недвижимость (например, производственное помещение), ему необходимо получить согласие супруга, удостоверенное нотариусом.

Административная ответственность

Следует иметь в виду, что КоАП РФ устанавливает ответственность для юридических лиц, должностных лиц и граждан.

Ответственность специально для индивидуальных предпринимателей КоАП РФ, как правило, не устанавливается. В силу ст. 2.4 КоАП РФ предприниматели несут административную ответственность как должностные лица. Но в некоторых случаях КоАП РФ содержит особые правила привлечения к административной ответственности именно для ИП.

Поэтому, если определенная статья КоАП РФ устанавливает специальную ответственность для индивидуальных предпринимателей, надо руководствоваться этим правилом. Если индивидуальные предприниматели в статье особо не упоминаются, они несут ответственность как должностные лица.

Уголовная ответственность

4) уклонение от уплаты налогов и (или) сборов с физического лица (ст. 198 УК РФ).

Уголовная ответственность за неуплату налогов наступает только в случае, если налоги не уплачены в крупном или особо крупном размере.

Крупным размером признается сумма налогов и (или) сборов, составляющая за период в пределах трех финансовых лет подряд более 900 000 рублей (при условии, что доля неуплаченных налогов и (или) сборов превышает 10% подлежащих уплате сумм налогов и (или) сборов) либо превышающая 2 700 000 рублей.

Особо крупным размером является сумма, составляющая за период в пределах трех финансовых лет подряд более 4 500 000 рублей, при условии, что доля неуплаченных налогов и (или) сборов превышает 20% подлежащих уплате сумм налогов и (или) сборов, либо превышающая 13 500 000 рублей.

Место регистрации

Государственная регистрация индивидуального предпринимателя осуществляется по месту его жительства (п. 3 ст. 8 Закона N 129-ФЗ).

Под местом жительства гражданина в Российской Федерации понимается место, по которому он зарегистрирован в установленном законодательством порядке (подп. "д" п. 2 ст. 5 Закона N 129-ФЗ). То есть это тот адрес, который указан в паспорте гражданина в качестве его места жительства (адрес прописки).

Бухгалтерсикй учет

Дело в том, что в соответствии с подп. 1 п. 2 ст. 6 Закона N 402-ФЗ предприниматели могут не вести бухгалтерский учет, если они ведут учет доходов или доходов и расходов и (или) иных объектов налогообложения в порядке, установленном законодательством РФ о налогах и сборах.

К таким субъектам относятся все предприниматели, независимо от применяемой системы налогообложения, а именно применяющие:

- упрощенную систему налогообложения (ст. 346.24 НК РФ);

- патентную систему налогообложения (ст. 346.53 НК РФ);

- систему налогообложения в виде ЕНВД (п. 1 ст. 346.29 НК РФ);

- общую систему налогообложения, предусматривающую уплату НДФЛ в соответствии с главой 23 НК РФ (п. 2 ст. 54, п. 1 ст. 227 НК РФ);

- систему налогообложения в виде ЕСХН (п. 8 ст. 346.5 НК РФ).

Таким образом, хотя Закон о бухгалтерском учете распространяется и на индивидуальных предпринимателей, предприниматели вправе бухгалтерский учет не вести (письмо Минфина России от 26.07.2012 N 03-11-11/221).

Отметим, что предприниматели имеют право, а не обязаны применять это освобождение. То есть предприниматели могут освобождением не воспользоваться и при желании вести бухгалтерский учет.

Кассовые операции

Для индивидуальных предпринимателей действует упрощенный порядок ведения кассовых операций. Он установлен Указанием Банка России от 11.03.2014 N 3210-У.

Этот порядок позволяет индивидуальным предпринимателям не устанавливать лимит остатка наличных денежных средств в кассе, отказаться от оформления кассовых документов (приходных и расходных кассовых ордеров) и кассовой книги при условии ведения учета доходов и расходов (учета доходов) в книге учета доходов и расходов.

Когда можно обойтись без кассы?

3.3.6.1. Применение бланков строгой отчетности

Индивидуальные предприниматели, оказывающие услуги непосредственно населению, могут не использовать ККТ при условии обязательной выдачи покупателям бланков строгой отчетности. Это правило будет действовать до 1 июля 2018 г. После этой даты потребуется применять ККТ.

3.3.6.2. Применение ЕНВД

или патентной системы налогообложения (ПСН)

Индивидуальные предприниматели, применяющие ПСН или уплачивающие ЕНВД, вправе не применять ККТ только до 1 июля 2018 г.

В этом случае вместо чека ККТ по требованию покупателя ему выдается документ, подтверждающий прием денежных средств.

ПРИВЛЕЧЕНИЕ НАЕМНЫХ РАБОТНИКОВ

Индивидуальный предприниматель вправе использовать наемный труд.

Привлекая работников, предприниматель приобретает статус работодателя со всеми правами и обязанностями, установленными трудовым законодательством.

Крестьянское (фермерское) хозяйство

ГК РФ

Статья 86.1. Крестьянское (фермерское) хозяйство

- Граждане, ведущие совместную деятельность в области сельского хозяйства без образования юридического лица на основе соглашения о создании крестьянского (фермерского) хозяйства (статья 23), вправе создать юридическое лицо - крестьянское (фермерское) хозяйство.

Крестьянским (фермерским) хозяйством, создаваемым в соответствии с настоящей статьей в качестве юридического лица, признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности в области сельского хозяйства, основанной на их личном участии и объединении членами крестьянского (фермерского) хозяйства имущественных вкладов.

- Имущество крестьянского (фермерского) хозяйства принадлежит ему на праве собственности.

- Гражданин может быть членом только одного крестьянского (фермерского) хозяйства, созданного в качестве юридического лица.

- При обращении взыскания кредиторов крестьянского (фермерского) хозяйства на земельный участок, находящийся в собственности хозяйства, земельный участок подлежит продаже с публичных торгов в пользу лица, которое в соответствии с законом вправе продолжать использование земельного участка по целевому назначению.

Члены крестьянского (фермерского) хозяйства, созданного в качестве юридического лица, несут по обязательствам крестьянского (фермерского) хозяйства субсидиарную ответственность.

- Особенности правового положения крестьянского (фермерского) хозяйства, созданного в качестве юридического лица, определяются законом.

Статья 1179. Наследование имущества члена крестьянского (фермерского) хозяйства

- После смерти любого члена крестьянского (фермерского) хозяйства наследство открывается и наследование осуществляется на общих основаниях с соблюдением при этом правил статей 253 - 255 и 257 - 259 настоящего Кодекса.

- Если наследник умершего члена крестьянского (фермерского) хозяйства сам членом этого хозяйства не является, он имеет право на получение компенсации, соразмерной наследуемой им доле в имуществе, находящемся в общей совместной собственности членов хозяйства. Срок выплаты компенсации определяется соглашением наследника с членами хозяйства, а при отсутствии соглашения судом, но не может превышать один год со дня открытия наследства. При отсутствии соглашения между членами хозяйства и указанным наследником об ином доля наследодателя в этом имуществе считается равной долям других членов хозяйства. В случае принятия наследника в члены хозяйства указанная компенсация ему не выплачивается.

- В случае, когда после смерти члена крестьянского (фермерского) хозяйства это хозяйство прекращается (пункт 1 статьи 258), в том числе в связи с тем, что наследодатель был единственным членом хозяйства, а среди его наследников лиц, желающих, чтобы осуществление крестьянским (фермерским) хозяйством его деятельности продолжалось, не имеется, имущество крестьянского (фермерского) хозяйства подлежит разделу между наследниками по правилам статей 258 и 1182 настоящего Кодекса.

ФЕДЕРАЛЬНЫЙ ЗАКОН

О КРЕСТЬЯНСКОМ (ФЕРМЕРСКОМ) ХОЗЯЙСТВЕ

Федеральный закон от 11.06.2003 N 74-ФЗ (ред. от 23.06.2014) "О крестьянском (фермерском) хозяйстве"

Статья 1. Понятие крестьянского (фермерского) хозяйства

- Крестьянское (фермерское) хозяйство (далее также - фермерское хозяйство) представляет собой объединение граждан, связанных родством и (или) свойством, имеющих в общей собственности имущество и совместно осуществляющих производственную и иную хозяйственную деятельность (производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции), основанную на их личном участии.

- Фермерское хозяйство может быть создано одним гражданином.

- Фермерское хозяйство осуществляет предпринимательскую деятельность без образования юридического лица.

К предпринимательской деятельности фермерского хозяйства, осуществляемой без образования юридического лица, применяются правила гражданского законодательства, которые регулируют деятельность юридических лиц, являющихся коммерческими организациями, если иное не вытекает из федерального закона, иных нормативных правовых актов Российской Федерации или существа правовых отношений.

- Фермерское хозяйство может признаваться сельскохозяйственным товаропроизводителем в соответствии с законодательством Российской Федерации.

Статья 3. Право на создание фермерского хозяйства

- Право на создание фермерского хозяйства имеют дееспособные граждане Российской Федерации, иностранные граждане и лица без гражданства.

- Членами фермерского хозяйства могут быть:

1) супруги, их родители, дети, братья, сестры, внуки, а также дедушки и бабушки каждого из супругов, но не более чем из трех семей. Дети, внуки, братья и сестры членов фермерского хозяйства могут быть приняты в члены фермерского хозяйства по достижении ими возраста шестнадцати лет;

2) граждане, не состоящие в родстве с главой фермерского хозяйства. Максимальное количество таких граждан не может превышать пяти человек.

Статья 6. Состав имущества фермерского хозяйства

- В состав имущества фермерского хозяйства могут входить земельный участок, хозяйственные и иные постройки, мелиоративные и другие сооружения, продуктивный и рабочий скот, птица, сельскохозяйственные и иные техника и оборудование, транспортные средства, инвентарь и иное необходимое для осуществления деятельности фермерского хозяйства имущество.

- Плоды, продукция и доходы, полученные фермерским хозяйством в результате использования его имущества, являются общим имуществом членов фермерского хозяйства.

- Имущество фермерского хозяйства принадлежит его членам на праве совместной собственности, если соглашением между ними не установлено иное.

Доли членов фермерского хозяйства при долевой собственности на имущество фермерского хозяйства устанавливаются соглашением между членами фермерского хозяйства.

- Перечень объектов, входящих в состав имущества фермерского хозяйства, порядок формирования имущества фермерского хозяйства устанавливаются членами фермерского хозяйства по взаимному согласию.

Статья 7. Владение и пользование имуществом фермерского хозяйства

Члены фермерского хозяйства сообща владеют и пользуются имуществом фермерского хозяйства. Порядок владения и пользования имуществом фермерского хозяйства определяется соглашением, заключенным между членами фермерского хозяйства в соответствии со статьей 4 настоящего Федерального закона.

Статья 8. Распоряжение имуществом фермерского хозяйства

- Порядок распоряжения имуществом фермерского хозяйства определяется соглашением, заключенным между членами фермерского хозяйства в соответствии со статьей 4 настоящего Федерального закона.

- Распоряжение имуществом фермерского хозяйства осуществляется в интересах фермерского хозяйства главой фермерского хозяйства.

- По сделкам, совершенным главой фермерского хозяйства в интересах фермерского хозяйства, отвечает фермерское хозяйство своим имуществом, определенным в статье 6 настоящего Федерального закона. Сделка, совершенная главой фермерского хозяйства, считается совершенной в интересах фермерского хозяйства, если не доказано, что эта сделка заключена главой фермерского хозяйства в его личных интересах.

Статья 9. Раздел имущества фермерского хозяйства

- При выходе из фермерского хозяйства одного из его членов земельный участок и средства производства фермерского хозяйства разделу не подлежат.

- Гражданин в случае выхода его из фермерского хозяйства имеет право на денежную компенсацию, соразмерную его доле в праве общей собственности на имущество фермерского хозяйства. Срок выплаты денежной компенсации определяется по взаимному согласию между членами фермерского хозяйства или в случае, если взаимное согласие не достигнуто, в судебном порядке и не может превышать год с момента подачи членом фермерского хозяйства заявления о выходе из фермерского хозяйства.

- Гражданин, вышедший из фермерского хозяйства, в течение двух лет после выхода из него несет субсидиарную ответственность в пределах стоимости своей доли в имуществе фермерского хозяйства по обязательствам, возникшим в результате деятельности фермерского хозяйства до момента выхода его из фермерского хозяйства.

- При прекращении фермерского хозяйства в связи с выходом из него всех его членов имущество фермерского хозяйства подлежит разделу между членами фермерского хозяйства в соответствии с Гражданским кодексом Российской Федерации.

Статья 15. Права и обязанности членов фермерского хозяйства

- Члены фермерского хозяйства устанавливают по взаимному согласию внутренний распорядок фермерского хозяйства, права и обязанности с учетом квалификации и хозяйственной необходимости, а также ответственность за неисполнение установленных обязанностей.

- Каждый член фермерского хозяйства имеет право на часть доходов, полученных от деятельности фермерского хозяйства в денежной и (или) натуральной форме, плодов, продукции (личный доход каждого члена фермерского хозяйства). Размер и форма выплаты каждому члену фермерского хозяйства личного дохода определяются по соглашению между членами фермерского хозяйства.

Статья 16. Глава фермерского хозяйства

- Главой фермерского хозяйства по взаимному согласию членов фермерского хозяйства признается один из его членов. В случае, если фермерское хозяйство создано одним гражданином, он является главой фермерского хозяйства.

- Глава фермерского хозяйства должен действовать в интересах представляемого им фермерского хозяйства добросовестно и разумно и не вправе совершать действия, ущемляющие права и законные интересы фермерского хозяйства и его членов.

Статья 19. Виды деятельности фермерского хозяйства

- Основными видами деятельности фермерского хозяйства являются производство и переработка сельскохозяйственной продукции, а также транспортировка (перевозка), хранение и реализация сельскохозяйственной продукции собственного производства.

- Члены фермерского хозяйства самостоятельно определяют виды деятельности фермерского хозяйства, объем производства сельскохозяйственной продукции исходя из собственных интересов.

Согласно ст. 5 Федерального закона от 11.06.2003 N 74-ФЗ "О крестьянском (фермерском) хозяйстве" (далее - Закон о крестьянском (фермерском) хозяйстве) фермерское хозяйство считается созданным со дня его государственной регистрации в порядке, установленном законодательством РФ.

На основании п. 5 ст. 23 ГК РФ граждане вправе заниматься производственной или иной хозяйственной деятельностью в области сельского хозяйства без образования юридического лица на основе соглашения о создании крестьянского (фермерского) хозяйства, заключенного в соответствии с Законом о крестьянском (фермерском) хозяйстве. Главой крестьянского (фермерского) хозяйства может быть гражданин, зарегистрированный в качестве индивидуального предпринимателя.

Крестьянским (фермерским) хозяйством, создаваемым в качестве юридического лица, признается добровольное объединение граждан на основе членства для совместной производственной или иной хозяйственной деятельности в области сельского хозяйства, основанной на их личном участии и объединении членами крестьянского (фермерского) хозяйства имущественных вкладов (п. 1 ст. 86.1 ГК РФ).

Отсюда следует, что глава крестьянского (фермерского) хозяйства должен быть зарегистрирован в качестве индивидуального предпринимателя либо само хозяйство должно быть зарегистрировано в организационно-правовой форме крестьянского (фермерского) хозяйства, являющегося коммерческой корпоративной организацией (п. 1 ст. 65.1 ГК РФ).

Государственная регистрация фермерского хозяйства производится в соответствии с Административным регламентом предоставления Федеральной налоговой службой государственной услуги по государственной регистрации юридических лиц, физических лиц в качестве индивидуальных предпринимателей и крестьянских (фермерских) хозяйств, утвержденным Приказом Минфина России от 30.09.2016 N 169н (далее по тексту - Регламент)

ОТДЕЛЬНЫЕ ТОНКОСТИ

1. Особые отношения

Может ли глава КФХ заключить с другим членом КФХ трудовой или гражданско-правовой договор о выполнении за плату работы, выходящей за рамки его обязанностей?

Нет, это совершенно невозможно.

Напомним, что согласно ст. 1 Закона о КФХ КФХ представляет собой объединение граждан, связанных родством или свойством, имеющих в общей собственности имущество и совместно ведущих производственную и иную хозяйственную деятельность - производство, переработку, хранение, транспортировку и реализацию сельскохозяйственной продукции, основанную на их личном участии.

В соответствии с пп. 6 п. 3 ст. 4 и ст. 15 Закона о КФХ трудовые отношения в КФХ определяются и регулируются членами хозяйства.

Согласно п. 2 ст. 15 этого Закона каждый член КФХ имеет право на часть доходов, полученных от деятельности хозяйства в денежной или натуральной форме, - личный доход каждого члена хозяйства. Размер и форма выплаты каждому члену КФХ личного дохода определяются по соглашению между членами хозяйства.

При этом Закон о КФХ устанавливает две категории лиц, работающих в КФХ: члены хозяйства и наемные работники.

Отношения между главой КФХ и членами КФХ не являются трудовыми в том смысле, который вкладывает в это понятие ст. 15 ТК РФ, и, следовательно, отношения между главой КФХ и членами КФХ не подпадают в сферу действия Трудового кодекса РФ. Деятельность членов КФХ регулируется ими самостоятельно и, по сути, является работой гражданско-правового характера.

В соответствии со ст. 4 Закона о КФХ права и обязанности членов КФХ, механизм получения ими доходов от деятельности хозяйства должны быть отражены в соглашении о создании хозяйства. Выполнение какой-либо дополнительной работы членом хозяйства за пределами его обязанностей, оговоренных в соглашении о создании хозяйства, в принципе не предусмотрено.

Так что глава КФХ по отношению к членам хозяйства не является лицом, производящим выплаты в пользу физических лиц по трудовым и гражданско-правовым договорам, а члены КФХ не являются наемными работниками по отношению к главе КФХ.

Таким образом, заключать с членами хозяйства трудовые или гражданско-правовые договоры глава КФХ права не имеет.

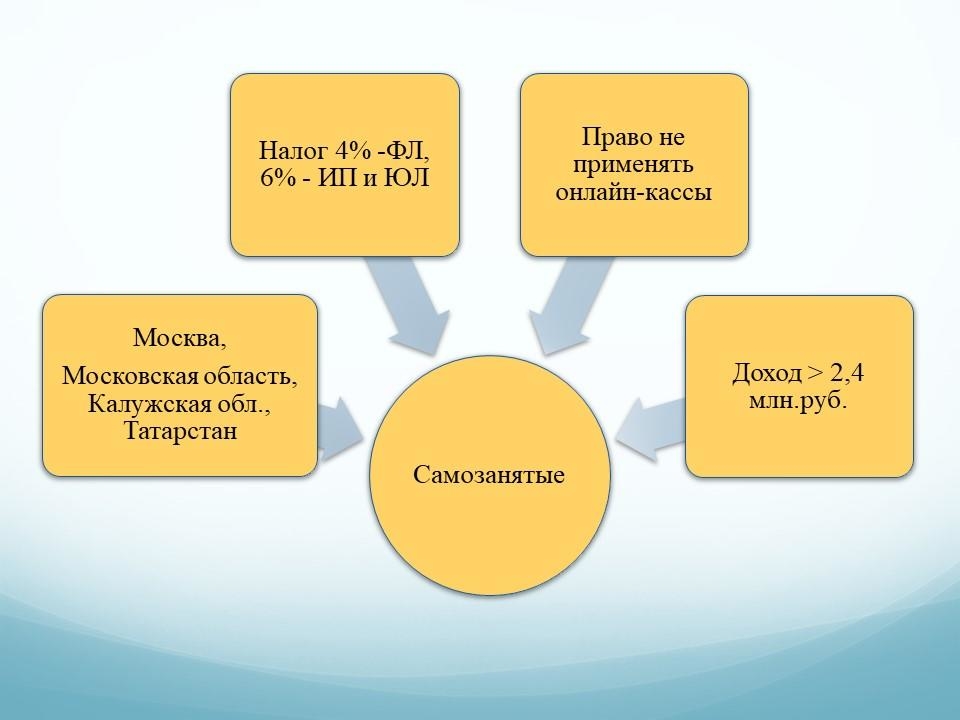

Самозанятые

С 1 января 2019 года по 31 декабря 2028 года в Москве, Московской, Калужской областях и Татарстане проходит эксперимент по выводу из тени самозанятых. Для этого придумали новый спецрежим - налог на профессиональный доход.

Что дает спецрежим самозанятым

После перехода на уплату налога на профдоход можно не платить:

- НДФЛ с доходов, которые облагаются налогом на профдоход;

- НДС (кроме "ввозного");

- страховые взносы (пенсионные взносы можно перечислять добровольно).

Вместо таких платежей надо вносить в бюджет:

- 4% с дохода от реализации физлицам;

- 6% с дохода от реализации ИП для использования в предпринимательской деятельности и юрлицам.

Во время эксперимента законодатель не может изменять эти ставки.

Перечислять налог нужно каждый месяц не позднее 25-го числа по месту ведения деятельности. Инспекция исчислит сумму налога и пришлет уведомление с реквизитами для уплаты через мобильное приложение "Мой налог".

Отметим, что самозанятые не освобождаются от уплаты налога на имущество физлиц, а предприниматели - еще и от обязанностей налогового агента.

Дополнительные преимущества нового спецрежима:

- не надо применять онлайн-кассу. Для предпринимателей есть уточнение: касса не нужна только для доходов, которые облагаются налогом на профдоход;

- не требуется сдавать никакие декларации.

Кто вправе и кто не вправе применять спецрежим

Новый спецрежим могут применять физлица и предприниматели, которые ведут деятельность в регионе, где проходит эксперимент. Физлицам регистрироваться в качестве предпринимателей не нужно (если только этого не требуют правила ведения определенного вида предпринимательской деятельности).

У тех, кто применяет данный спецрежим, не должно быть работников. Однако для привлечения помощников по ГПД ограничений нет.

Спецрежим можно совмещать с работой по трудовому договору. Доход от этой трудовой деятельности облагается так же, как у несамозанятого гражданина, так как данный доход не подпадает под спецрежим.

Спецрежим не могут применять те, кто:

- получил за календарный год доходы больше 2,4 млн руб. Этот размер законодатели не могут изменять, пока идет эксперимент;

- реализует подакцизные и маркированные товары;

- перепродает товары (кроме личных вещей) и имущественные права;

- добывает или реализует полезные ископаемые;

- ведет посредническую деятельность;

- доставляет товары с приемом платежей в пользу других лиц (кроме такой доставки с применением ККТ, которую зарегистрировал продавец товаров);

- применяет другие режимы налогообложения;

- ведет предпринимательскую деятельность, облагаемую НДФЛ.

Установлен также перечень доходов, к которым спецрежим не применяется. Например, это поступления:

- от продажи недвижимости и транспорта;

- передачи имущественных прав на недвижимость (кроме аренды или найма жилья);

- реализации долей в уставном капитале, паев в паевых фондах кооперативов и ПИФов, ценных бумаг и производных финансовых инструментов;

- выполнения услуг и работ по ГПД, в которых заказчиком выступает нынешний или бывший работодатель. Бывшим считается работодатель, от которого самозанятый уволился менее двух лет назад.

Самозанятый, который ведет такие виды деятельности регулярно, применять спецрежим не может. Если же это разовая сделка, то доход по ней облагается НДФЛ так же, как доход несамозанятого гражданина.

Как перейти на уплату налога на профдоход

Начать применять спецрежим можно после постановки на учет. Заявление подается через мобильное приложение "Мой налог" https://npd.nalog.ru/app/, личный кабинет налогоплательщика или кредитную организацию.

Сняться с учета можно через это же приложение.

Как вести деятельность на спецрежиме

Все расчеты с клиентами нужно проводить через приложение "Мой налог". Программа формирует чек и направляет всю информацию о расчете в инспекцию. Чек нужно передавать покупателю.

Обратите внимание: организации и предприниматели не вправе учитывать расходы на покупки у самозанятого без его чека.

Какие ввели штрафы

За нарушение порядка или сроков передачи сведений о расчетах в инспекцию установили штраф. Санкция составляет 20% суммы расчета. Если правила нарушены повторно в течение шести месяцев, штраф составляет сумму расчета. Минимальный размер санкции не ограничен. То есть если не передать сведения по 100-рублевому расчету, штраф составит 20 руб. (при условии, что это не повторное нарушение).

Налоговики обещали не штрафовать самозанятых в первый год проведения эксперимента.

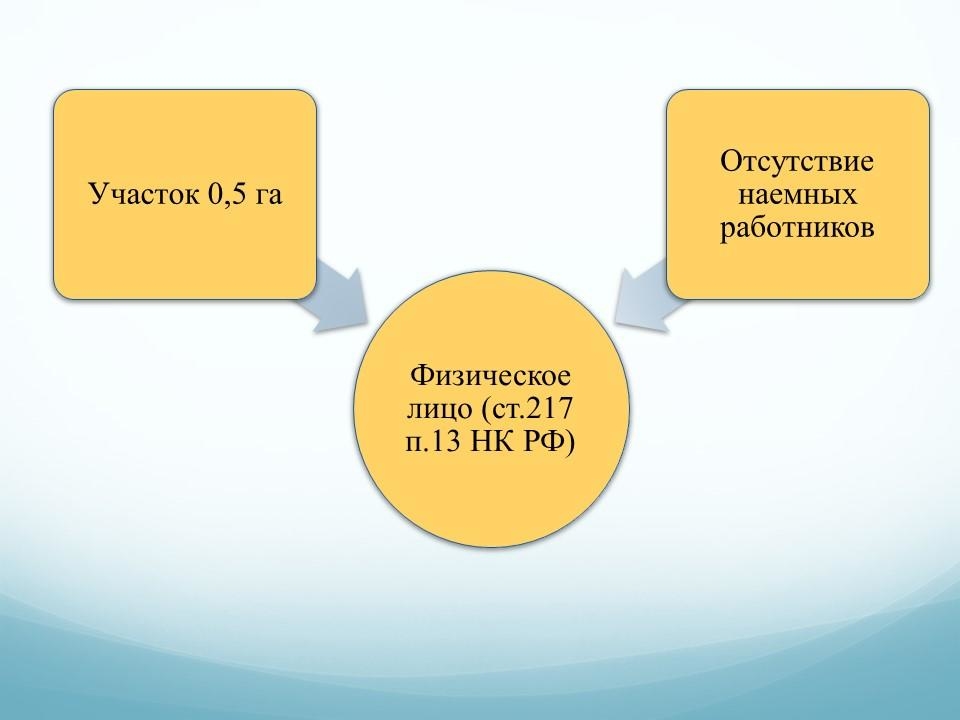

Ведение бизнеса как физическое лицо

Статья 217. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

13) доходы налогоплательщиков, получаемые от продажи выращенной в личных подсобных хозяйствах, находящихся на территории Российской Федерации, продукции животноводства (как в живом виде, так и продуктов убоя в сыром или переработанном виде), продукции растениеводства (как в натуральном, так и в переработанном виде).

Доходы, указанные в абзаце первом настоящего пункта, освобождаются от налогообложения при одновременном соблюдении следующих условий:

если общая площадь земельного участка (участков), который (которые) находится (одновременно находятся) на праве собственности и (или) ином праве физических лиц, не превышает максимального размера, установленного в соответствии с пунктом 5 статьи 4 Федерального закона от 7 июля 2003 года N 112-ФЗ "О личном подсобном хозяйстве";

если ведение налогоплательщиком личного подсобного хозяйства на указанных участках осуществляется без привлечения в соответствии с трудовым законодательством наемных работников.

Для освобождения от налогообложения доходов, указанных в абзаце первом настоящего пункта, налогоплательщик представляет документ, выданный соответствующим органом местного самоуправления, правлением садоводческого, огороднического или дачного некоммерческого объединения граждан, подтверждающий, что продаваемая продукция произведена налогоплательщиком на принадлежащем (принадлежащих) ему или членам его семьи земельном участке (участках), используемом (используемых) для ведения личного подсобного хозяйства, дачного строительства, садоводства и огородничества, с указанием сведений о размере общей площади земельного участка (участков);

(п. 13 в ред. Федерального закона от 21.06.2011 N 147-ФЗ)

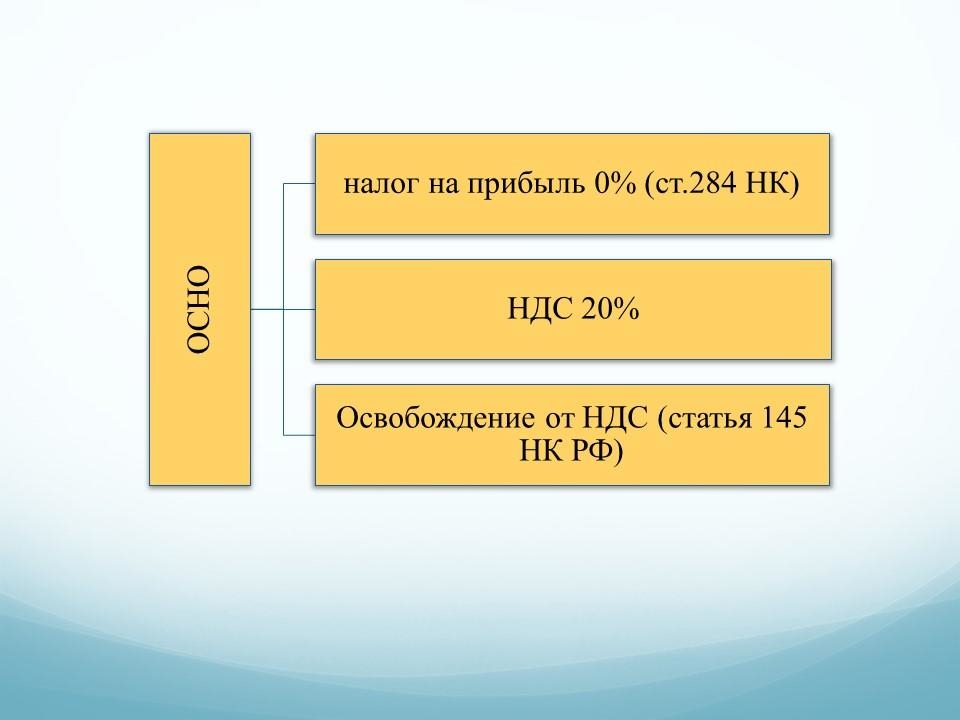

ОСНО

ПРИБЫЛЬ Ст. 284 п.1 пп. 1.3. Для сельскохозяйственных товаропроизводителей, отвечающих критериям, предусмотренным пунктом 2 статьи 346.2 настоящего Кодекса, и рыбохозяйственных организаций, отвечающих критериям, предусмотренным подпунктом 1 или 1.1 пункта 2.1 статьи 346.2 настоящего Кодекса, налоговая ставка по деятельности, связанной с реализацией произведенной ими сельскохозяйственной продукции, а также с реализацией произведенной и переработанной данными налогоплательщиками собственной сельскохозяйственной продукции, устанавливается в размере 0 процентов.

Нулевая ставка по налогу на прибыль

Для сельскохозяйственных товаропроизводителей и рыбохозяйственных организаций, отвечающих определенным критериям, п. 1.3 ст. 284 НК РФ установлена нулевая ставка по налогу на прибыль по деятельности, связанной с реализацией:

- произведенной ими сельхозпродукции;

- произведенной и переработанной данными налогоплательщиками собственной сельхозпродукции.

Отметим: "прибыльная" гл. 25 НК РФ содержит отсылочную норму к гл. 26.1 "Система налогообложения для сельскохозяйственных производителей" НК РФ. В ней дано определение сельскохозяйственного производителя для целей налогообложения в рамках обеих указанных глав Налогового кодекса. Оно отличается от определения в Законе о сельскохозяйственной кооперации. В частности, сюда отнесены организации и индивидуальные предприниматели, не только производящие сельскохозяйственную продукцию, но и осуществляющие ее первичную и последующую (промышленную) переработку и реализующие эту продукцию. Доля таких операций в общем доходе от реализации товаров (работ, услуг) данных организаций и предпринимателей должна составлять не менее 70% (п. 2 ст. 346.2 НК РФ). Кроме того, для целей налогообложения сельхозпроизводителями считаются сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), снабженческие, садоводческие, огороднические, животноводческие), признаваемые таковыми в соответствии с Законом о сельскохозяйственной кооперации. Доля доходов от реализации продукции собственного производства членов данных кооперативов, включая продукцию первичной переработки, от выполненных работ (услуг) для членов данных кооперативов тоже должна составлять в общем доходе не менее 70%.

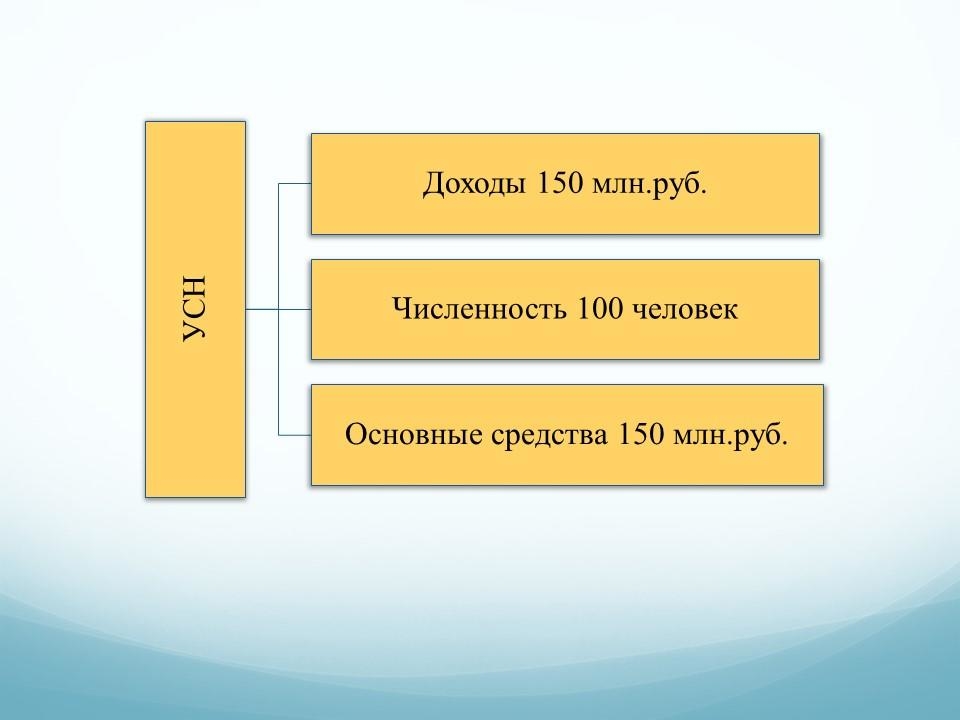

УСН

Безусловно, УСН значительно облегчает жизнь налогоплательщикам.

Во-первых, уплата единого налога заменяет значительную часть налогов, уплачиваемых при общей системе налогообложения (налог на прибыль <1>, НДС, налог на имущество, НДФЛ).

Во-вторых, значительно упрощена процедура ведения налогового учета.

Налоговый учет ведется "упрощенцами" в книге учета доходов и расходов, форма которой утверждена Приказом Минфина России от 22.10.2012 N 135н (с 2018 года она применяется с учетом изменений, внесенных Приказом Минфина России от 07.12.2016 N 227н).

Вести книгу можно на бумажном носителе или в электронном виде. Она должна быть пронумерована и прошнурована, а количество страниц - заверено подписью руководителя и печатью организации либо подписью индивидуального предпринимателя. Если книга ведется в электронном виде, то по окончании года ее необходимо распечатать. При этом заверять книгу в налоговой инспекции уже давно не нужно (Письмо Минфина России от 11.02.2013 N 03-11-11/62).

Поскольку все "упрощенцы" обязаны вести учет доходов и расходов в книге учета доходов и расходов, индивидуальный предприниматель, применяющий УСН, может не вести бухгалтерский учет в соответствии с Законом "О бухгалтерском учете" (Письмо Минфина России от 07.04.2014 N 03-11-11/15440).

Что касается организаций, применяющих УСН, то для них никаких привилегий в Законе "О бухгалтерском учете" нет. Поэтому организации-"упрощенцы" должны вести бухгалтерский учет в полном объеме.

При этом, если организация является субъектом малого предпринимательства <1> или некоммерческой организацией, она может применять упрощенные способы бухгалтерского учета и отчетности (сократить план счетов, отказаться от применения ряда ПБУ, закрепить в учетной политике более простые способы учета по сравнению со стандартными, составлять отчетность в сокращенном объеме и по упрощенным формам <2>.

"Упрощенка" и НДС

Пожалуй, единственным минусом работы на "упрощенке" можно назвать то, что покупатели (заказчики) иногда отказываются сотрудничать с продавцами-"упрощенцами" в связи с тем, что "упрощенец" не является плательщиком НДС и, как следствие, покупатель (заказчик), являющийся плательщиком НДС, не имеет возможности получить налоговый вычет по НДС по приобретенным товарам (работам, услугам).

Нередко партнеры пытаются решить эту проблему следующим образом. "Упрощенец", несмотря на то что он не является плательщиком НДС, выставляет покупателю (заказчику) счет-фактуру с выделенной суммой НДС. Законом это не запрещено. Более того, п. 5 ст. 173 НК РФ прямо предусматривает такую возможность.

Заметим, что в течение многих лет Минфин и налоговые органы настаивали на том, что счет-фактура с выделенной суммой НДС, выставленный продавцом, применяющим УСН, покупателю (заказчику) права на вычет НДС не дает (Письма УФНС России по г. Москве от 05.04.2010 N 16-15/035198, Минфина России от 16.05.2011 N 03-07-11/126, ФНС России от 06.05.2008 N 03-1-03/1925). Поэтому покупатель (заказчик), воспользовавшийся вычетом на основании такого счета-фактуры, рисковал "потерять" этот вычет после первой же налоговой проверки.

Однако в настоящее время рассмотренной проблемы больше нет. Налоговые органы приняли во внимание арбитражную практику, подтверждающую правомерность вычетов на основании счетов-фактур, выставленных в соответствии с п. 5 ст. 173 НК РФ, и согласились с тем, что налогоплательщик-покупатель, получивший правильно оформленный счет-фактуру с выделенной суммой НДС, имеет право воспользоваться вычетом в общем порядке (Письмо ФНС России от 18.12.2014 N ГД-4-3/26274).

Но нужно понимать, что выставление счета-фактуры с выделенной суммой НДС создает проблемы самому "упрощенцу".

- Расходы на приобретение (сооружение, изготовление) основных средств, на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов принимаются в следующем порядке:

(в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

1) в отношении расходов на приобретение (сооружение, изготовление) основных средств в период применения упрощенной системы налогообложения, а также расходов на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, произведенных в указанном периоде, - с момента ввода этих основных средств в эксплуатацию;

(пп. 1 в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

2) в отношении приобретенных (созданных самим налогоплательщиком) нематериальных активов в период применения упрощенной системы налогообложения - с момента принятия этих нематериальных активов на бухгалтерский учет;

(в ред. Федерального закона от 22.07.2008 N 155-ФЗ)

3) в отношении приобретенных (сооруженных, изготовленных) основных средств, а также приобретенных (созданных самим налогоплательщиком) нематериальных активов до перехода на упрощенную систему налогообложения стоимость основных средств и нематериальных активов включается в расходы в следующем порядке:

в отношении основных средств и нематериальных активов со сроком полезного использования до трех лет включительно - в течение первого календарного года применения упрощенной системы налогообложения;

(в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

в отношении основных средств и нематериальных активов со сроком полезного использования от трех до 15 лет включительно в течение первого календарного года применения упрощенной системы налогообложения - 50 процентов стоимости, второго календарного года - 30 процентов стоимости и третьего календарного года - 20 процентов стоимости;

(в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет - в течение первых 10 лет применения упрощенной системы налогообложения равными долями стоимости основных средств.

(в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

При этом в течение налогового периода расходы принимаются за отчетные периоды равными долями.

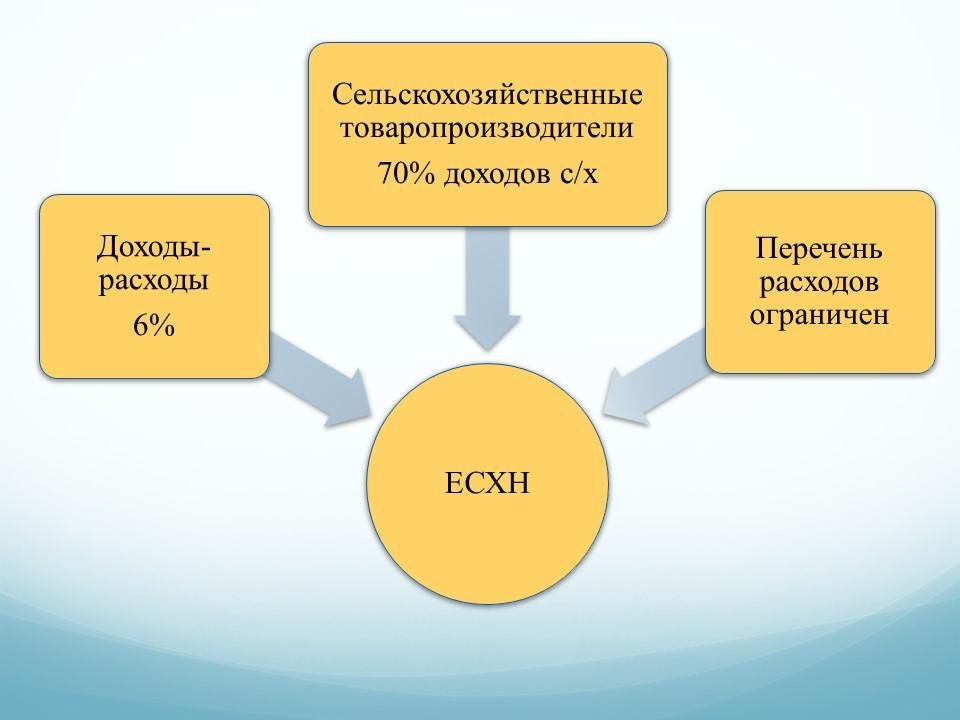

ЕСХН

Глава 26.1. СИСТЕМА НАЛОГООБЛОЖЕНИЯ

ДЛЯ СЕЛЬСКОХОЗЯЙСТВЕННЫХ ТОВАРОПРОИЗВОДИТЕЛЕЙ

(ЕДИНЫЙ СЕЛЬСКОХОЗЯЙСТВЕННЫЙ НАЛОГ)

Статья 346.1. Общие условия применения системы налогообложения для сельскохозяйственных товаропроизводителей (единого сельскохозяйственного налога)

- Система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог) (далее в настоящей главе - единый сельскохозяйственный налог) устанавливается настоящим Кодексом и применяется наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

- Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями в соответствии с настоящей главой, вправе добровольно перейти на уплату единого сельскохозяйственного налога в порядке, предусмотренном настоящей главой.

- Организации, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на прибыль организаций (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 1.6, 3 и 4 статьи 284 настоящего Кодекса), налога на имущество организаций (в части имущества, используемого при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями).

Индивидуальные предприниматели, являющиеся налогоплательщиками единого сельскохозяйственного налога, освобождаются от обязанности по уплате налога на доходы физических лиц (в отношении доходов, полученных от предпринимательской деятельности, за исключением налога, уплачиваемого с доходов в виде дивидендов, а также с доходов, облагаемых по налоговым ставкам, предусмотренным пунктами 2 и 5 статьи 224 настоящего Кодекса), налога на имущество физических лиц (в отношении имущества, используемого для осуществления предпринимательской деятельности (в части имущества, используемого при производстве сельскохозяйственной продукции, первичной и последующей (промышленной) переработке и реализации этой продукции, а также при оказании услуг сельскохозяйственными товаропроизводителями).

- Налогоплательщиками единого сельскохозяйственного налога (далее в настоящей главе - налогоплательщики) признаются организации и индивидуальные предприниматели, являющиеся сельскохозяйственными товаропроизводителями и перешедшие на уплату единого сельскохозяйственного налога в порядке, установленном настоящей главой.

- В целях настоящей главы сельскохозяйственными товаропроизводителями признаются:

1) организации и индивидуальные предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую (промышленную) переработку (в том числе на арендованных основных средствах) и реализующие эту продукцию, при условии, что в общем доходе от реализации товаров (работ, услуг) таких организаций и индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, а также от оказания сельскохозяйственным товаропроизводителям услуг, указанных в подпункте 2 настоящего пункта, составляет не менее 70 процентов;

2) организации и индивидуальные предприниматели, оказывающие услуги сельскохозяйственным товаропроизводителям, признаваемым таковыми в целях настоящей главы, которые относятся в соответствии с Общероссийским классификатором видов экономической деятельности к вспомогательной деятельности в области производства сельскохозяйственных культур и послеуборочной обработки сельскохозяйственной продукции, в том числе:

услуги в области растениеводства в части подготовки полей, посева сельскохозяйственных культур, возделывания и выращивания сельскохозяйственных культур, опрыскивания сельскохозяйственных культур, обрезки фруктовых деревьев и виноградной лозы, пересаживания риса, рассаживания свеклы, уборки урожая, обработки семян до посева (посадки);

услуги в области животноводства в части обследования состояния стада, перегонки скота, выпаса скота, выбраковки сельскохозяйственной птицы, содержания сельскохозяйственных животных и ухода за ними.

В общем доходе от реализации товаров (работ, услуг) организаций и индивидуальных предпринимателей, осуществляющих деятельность по оказанию услуг сельскохозяйственным товаропроизводителям, доля дохода от реализации перечисленных в настоящем подпункте услуг должна составлять не менее 70 процентов;

3) сельскохозяйственные потребительские кооперативы (перерабатывающие, сбытовые (торговые), снабженческие, садоводческие, огороднические, животноводческие), признаваемые таковыми в соответствии с Федеральным законом от 8 декабря 1995 года N 193-ФЗ "О сельскохозяйственной кооперации", у которых доля доходов от реализации сельскохозяйственной продукции собственного производства членов данных кооперативов, включая продукцию первичной переработки, произведенную данными кооперативами из сельскохозяйственного сырья собственного производства членов этих кооперативов, а также от выполненных работ (услуг) для членов данных кооперативов составляет в общем доходе от реализации товаров (работ, услуг) не менее 70 процентов.

- В целях настоящего Кодекса к сельскохозяйственной продукции относятся продукция растениеводства сельского и лесного хозяйства и продукция животноводства (в том числе полученная в результате выращивания и доращивания рыб и других водных биологических ресурсов), конкретные виды которых определяются Правительством Российской Федерации в соответствии с Общероссийским классификатором продукции по видам экономической деятельности. При этом применительно к сельскохозяйственным товаропроизводителям, указанным в пункте 2.1 настоящей статьи, к сельскохозяйственной продукции относятся также уловы водных биологических ресурсов, рыбная и иная продукция из водных биологических ресурсов, которые указаны в пунктах 4 и 5 статьи 333.3 настоящего Кодекса, уловы водных биологических ресурсов, добытых (выловленных) за пределами исключительной экономической зоны Российской Федерации в соответствии с международными договорами Российской Федерации в области рыболовства и сохранения водных биологических ресурсов, рыбная и иная произведенная на судах рыбопромыслового флота продукция из водных биологических ресурсов, добытых (выловленных) за пределами исключительной экономической зоны Российской Федерации в соответствии с международными договорами Российской Федерации в области рыболовства и сохранения водных биологических ресурсов.

- На уплату единого сельскохозяйственного налога вправе перейти следующие сельскохозяйственные товаропроизводители при соблюдении ими следующих условий:

1) сельскохозяйственные товаропроизводители (за исключением сельскохозяйственных товаропроизводителей, указанных в подпунктах 2 - 4 настоящего пункта), если по итогам работы за календарный год, предшествующий календарному году, в котором организация или индивидуальный предприниматель подает уведомление о переходе на уплату единого сельскохозяйственного налога, в общем доходе от реализации товаров (работ, услуг) доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, и (или) от оказания услуг, указанных в подпункте 2 пункта 2 настоящей статьи, составляет не менее 70 процентов;

2) сельскохозяйственные товаропроизводители - сельскохозяйственные потребительские кооперативы, если по итогам работы за календарный год, предшествующий календарному году, в котором они подают уведомление о переходе на уплату единого сельскохозяйственного налога, в общем доходе от реализации товаров (работ, услуг) доля доходов от реализации сельскохозяйственной продукции собственного производства членов сельскохозяйственных потребительских кооперативов, включая продукцию первичной переработки, произведенную данными кооперативами из сельскохозяйственного сырья собственного производства членов данных кооперативов, а также от выполненных работ (услуг) для членов данных кооперативов составляет не менее 70 процентов;

5) вновь созданные в текущем году организации (за исключением организаций, указанных в подпунктах 6 и 7 настоящего пункта) с начала следующего календарного года, если в общем объеме доходов от реализации товаров (работ, услуг) по итогам последнего отчетного периода в текущем календарном году, определяемого в связи с применением иного налогового режима, доля дохода от реализации произведенной этими организациями сельскохозяйственной продукции, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляет не менее 70 процентов;

8) вновь зарегистрированные в текущем календарном году индивидуальные предприниматели (за исключением индивидуальных предпринимателей, указанных в подпункте 7 настоящего пункта) с начала следующего календарного года, если за период до 1 октября текущего года в общем доходе от реализации товаров (работ, услуг) в связи с осуществлением предпринимательской деятельности таких индивидуальных предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляет не менее 70 процентов.

Статья 346.3. Порядок и условия начала и прекращения применения единого сельскохозяйственного налога

- Организации и индивидуальные предприниматели, изъявившие желание перейти на уплату единого сельскохозяйственного налога со следующего календарного года, уведомляют об этом налоговый орган по месту нахождения организации или месту жительства индивидуального предпринимателя не позднее 31 декабря календарного года, предшествующего календарному году, начиная с которого они переходят на уплату единого сельскохозяйственного налога.

- Вновь созданная организация и вновь зарегистрированный индивидуальный предприниматель вправе уведомить о переходе на уплату единого сельскохозяйственного налога не позднее 30 календарных дней с даты постановки на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе, выданном в соответствии с пунктом 2 статьи 84 настоящего Кодекса. В этом случае организация и индивидуальный предприниматель признаются налогоплательщиками с даты постановки их на учет в налоговом органе, указанной в свидетельстве о постановке на учет в налоговом органе.

Статья 346.4. Объект налогообложения

Объектом налогообложения признаются доходы, уменьшенные на величину расходов.

Статья 346.5. Порядок определения и признания доходов и расходов

- При определении объекта налогообложения учитываются доходы, определяемые в порядке, установленном пунктами 1 и 2 статьи 248 настоящего Кодекса.

- При определении объекта налогообложения налогоплательщики уменьшают полученные ими доходы на следующие расходы:

1) расходы на приобретение, сооружение и изготовление основных средств, а также на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств (с учетом положений пункта 4 и абзаца шестого подпункта 2 пункта 5 настоящей статьи);

2) расходы на приобретение нематериальных активов, создание нематериальных активов самим налогоплательщиком (с учетом положений пункта 4 и абзаца шестого подпункта 2 пункта 5 настоящей статьи);

3) расходы на ремонт основных средств (в том числе арендованных);

4) арендные (в том числе лизинговые) платежи за арендуемое (в том числе принятое в лизинг) имущество;

5) материальные расходы, включая расходы на приобретение семян, рассады, саженцев и другого посадочного материала, удобрений, кормов, лекарственных препаратов для ветеринарного применения, биопрепаратов и средств защиты растений;

6) расходы на оплату труда, выплату компенсаций, пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации;

7) расходы на обязательное и добровольное страхование,

9) суммы процентов, уплачиваемые за предоставление в пользование денежных средств (кредитов, займов)

12) расходы на содержание служебного транспорта,

13) расходы на командировки, в частности на:

- Расходы, указанные в пункте 2 настоящей статьи, принимаются при условии их соответствия критериям, указанным в пункте 1 статьи 252 настоящего Кодекса.

Расходы, указанные в подпунктах 5, 6, 7, 9 - 21, 26 и 30 пункта 2 настоящей статьи, принимаются применительно к порядку, предусмотренному для исчисления налога на прибыль организаций в соответствии со статьями 254, 255, 263, 264, 265 и 269 настоящего Кодекса.

- Расходы на приобретение (сооружение, изготовление, достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение) основных средств, а также расходы на приобретение (создание самим налогоплательщиком) нематериальных активов принимаются в следующем порядке:

(в ред. Федерального закона от 17.05.2007 N 85-ФЗ)

1) в отношении расходов на приобретение (сооружение, изготовление) в период применения единого сельскохозяйственного налога основных средств, а также расходов на достройку, дооборудование, реконструкцию, модернизацию и техническое перевооружение основных средств, произведенных в указанном периоде, - с момента ввода этих основных средств в эксплуатацию;

2) в отношении приобретенных (сооруженных, изготовленных) основных средств, а также приобретенных (созданных самим налогоплательщиком) нематериальных активов до перехода на уплату единого сельскохозяйственного налога стоимость основных средств и нематериальных активов включается в расходы в следующем порядке:

в отношении основных средств и нематериальных активов со сроком полезного использования до трех лет включительно - в течение первого календарного года применения единого сельскохозяйственного налога;

в отношении основных средств и нематериальных активов со сроком полезного использования от трех до 15 лет включительно: в течение первого календарного года применения единого сельскохозяйственного налога - 50 процентов стоимости, второго календарного года - 30 процентов стоимости и в течение третьего календарного года - 20 процентов стоимости;

в отношении основных средств и нематериальных активов со сроком полезного использования свыше 15 лет - в течение первых 10 лет применения единого сельскохозяйственного налога равными долями от стоимости основных средств и нематериальных активов.

4.1. Расходы на приобретение имущественных прав на земельные участки учитываются в составе расходов равномерно в течение срока, определенного налогоплательщиком, но не менее семи лет. Суммы расходов учитываются равными долями за отчетный и налоговый периоды.

- Признание доходов и расходов налогоплательщика осуществляется в следующем порядке:

1) в целях настоящей главы датой получения доходов признается день поступления средств на счета в банках и (или) в кассу, получения иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности иным способом (кассовый метод).

2) расходами налогоплательщика признаются затраты после их фактической оплаты. В целях настоящей главы оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика - приобретателя указанных товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав.

- Организации обязаны вести учет показателей своей деятельности, необходимых для исчисления налоговой базы и суммы единого сельскохозяйственного налога, на основании данных бухгалтерского учета с учетом положений настоящей главы.

Индивидуальные предприниматели ведут учет доходов и расходов для целей исчисления налоговой базы по единому сельскохозяйственному налогу в книге учета доходов и расходов индивидуальных предпринимателей, применяющих систему налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог), форма и порядок заполнения которой утверждаются Министерством финансов Российской Федерации.

Статья 346.6. Налоговая база

- Налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов.

- Налогоплательщики вправе уменьшить налоговую базу за налоговый период на сумму убытка, полученного по итогам предыдущих налоговых периодов. При этом под убытком в целях настоящей главы понимается превышение расходов над доходами, определяемыми в соответствии со статьей 346.5 настоящего Кодекса.

Налогоплательщики вправе осуществлять перенос убытка на будущие налоговые периоды в течение 10 лет, следующих за тем налоговым периодом, в котором получен этот убыток.

Статья 346.7. Налоговый период. Отчетный период

- Налоговым периодом признается календарный год.

- Отчетным периодом признается полугодие.

Статья 346.8. Налоговая ставка

- Налоговая ставка устанавливается в размере 6 процентов.

Статья 346.10. Налоговая декларация

- Налогоплательщики по истечении налогового периода представляют в налоговые органы налоговые декларации:

В каких случаях плательщик ЕСХН платит НДС и подает декларацию

С 01.01.2019 организации (ИП) на ЕСХН признаются плательщиками НДС. Однако они могут получить освобождение от уплаты налога. Применять его могут организации и ИП, если их доходы от деятельности на ЕСХН за предыдущий год не превысили (п. 1 ст. 145 НК РФ):

- за 2018 г. - 100 млн руб.;

- 2019 г. - 90 млн руб.;

- 2020 г. - 80 млн руб.;

- 2021 г. - 70 млн руб.;

- 2022 г. и далее - 60 млн руб.

Чтобы получить освобождение, нужно подать в инспекцию письменное уведомление не позднее 20-го числа месяца, с которого вы планируете применять освобождение (п. 3 ст. 145 НК РФ).

Если освобождение не применяется, то нужно представлять декларацию по НДС (п. 5 ст. 174 НК РФ).

Если освобождение применяется, то декларация по НДС представляется только в отдельных ситуациях, например (п. 5 ст. 174, п. п. 1, 4 ст. 174.1 НК РФ):

- при исполнении обязанностей налогового агента;

- при выставлении покупателю счета-фактуры с выделением НДС;

- при ведении общих дел по договору простого товарищества.

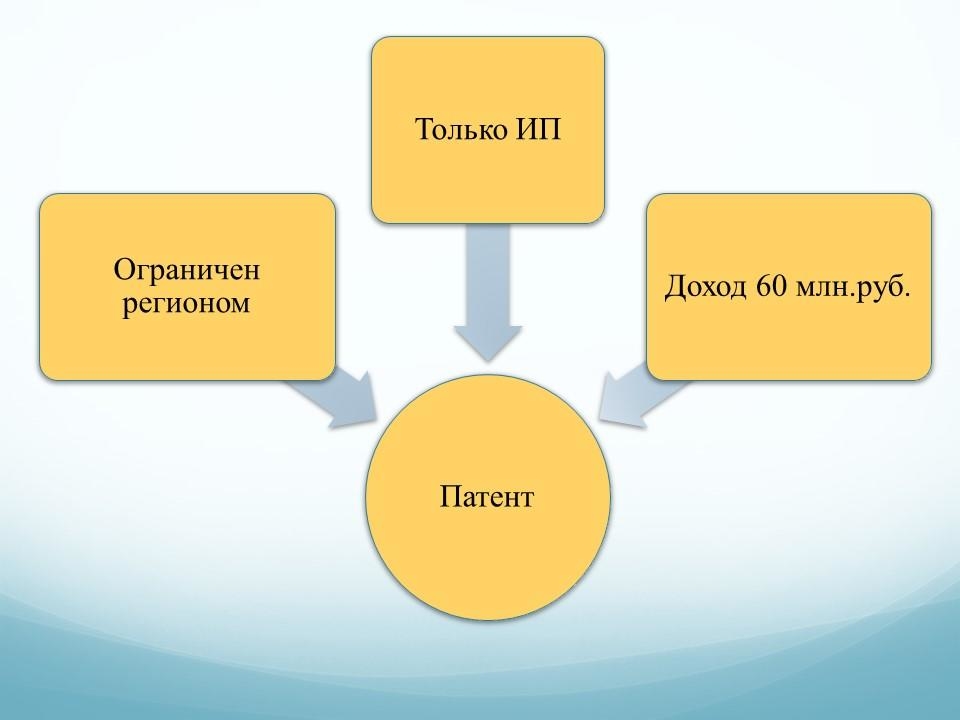

Патент

Глава 26.5. ПАТЕНТНАЯ СИСТЕМА НАЛОГООБЛОЖЕНИЯ

Статья 346.43. Общие положения

- Патентная система налогообложения устанавливается настоящим Кодексом, вводится в действие в соответствии с настоящим Кодексом законами субъектов Российской Федерации и применяется на территориях указанных субъектов Российской Федерации.

Патентная система налогообложения применяется индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными законодательством Российской Федерации о налогах и сборах.

- Патентная система налогообложения применяется в отношении следующих видов предпринимательской деятельности:

21) прочие услуги производственного характера (услуги по переработке сельскохозяйственных продуктов и даров леса, в том числе по помолу зерна, обдирке круп, переработке маслосемян, изготовлению и копчению колбас, переработке картофеля, переработке давальческой мытой шерсти на трикотажную пряжу, выделке шкур животных, расчесу шерсти, стрижке домашних животных, ремонту и изготовлению бондарной посуды и гончарных изделий, защите садов, огородов и зеленых насаждений от вредителей и болезней; изготовление валяной обуви; изготовление сельскохозяйственного инвентаря из материала заказчика; граверные работы по металлу, стеклу, фарфору, дереву, керамике; изготовление и ремонт деревянных лодок; ремонт игрушек; ремонт туристского снаряжения и инвентаря; услуги по вспашке огородов и распиловке дров; услуги по ремонту и изготовлению очковой оптики; изготовление и печатание визитных карточек и пригласительных билетов на семейные торжества; переплетные, брошюровочные, окантовочные, картонажные работы; зарядка газовых баллончиков для сифонов, замена элементов питания в электронных часах и других приборах);

34) услуги, связанные со сбытом сельскохозяйственной продукции (хранение, сортировка, сушка, мойка, расфасовка, упаковка и транспортировка);

35) услуги, связанные с обслуживанием сельскохозяйственного производства (механизированные, агрохимические, мелиоративные, транспортные работы);

36) услуги по зеленому хозяйству и декоративному цветоводству;

54) производство плодово-ягодных посадочных материалов, выращивание рассады овощных культур и семян трав;

57) лесоводство и прочая лесохозяйственная деятельность;

- Законами субъектов Российской Федерации устанавливаются размеры потенциально возможного к получению индивидуальным предпринимателем годового дохода по видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения. При этом максимальный размер потенциально возможного к получению индивидуальным предпринимателем годового дохода не может превышать 1 млн. рублей, если иное не установлено пунктом 8 настоящей статьи.

- Применение патентной системы налогообложения индивидуальными предпринимателями предусматривает их освобождение от обязанности по уплате:

1) налога на доходы физических лиц (в части доходов, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения);

2) налога на имущество физических лиц (в части имущества, используемого при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, за исключением объектов налогообложения налогом на имущество физических лиц, включенных в перечень, определяемый в соответствии с пунктом 7 статьи 378.2 настоящего Кодекса с учетом особенностей, предусмотренных абзацем вторым пункта 10 статьи 378.2 настоящего Кодекса).

- Индивидуальные предприниматели, применяющие патентную систему налогообложения, не признаются налогоплательщиками налога на добавленную стоимость, за исключением налога на добавленную стоимость, подлежащего уплате в соответствии с настоящим Кодексом:

1) при осуществлении видов предпринимательской деятельности, в отношении которых не применяется патентная система налогообложения;

2) при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, включая суммы налога, подлежащие уплате при завершении действия таможенной процедуры свободной таможенной зоны на территории Особой экономической зоны в Калининградской области;

3) при осуществлении операций, облагаемых в соответствии со статьями 161 и 174.1 настоящего Кодекса.

Статья 346.44. Налогоплательщики

- Налогоплательщиками признаются индивидуальные предприниматели, перешедшие на патентную систему налогообложения в порядке, установленном настоящей главой.

- Переход на патентную систему налогообложения или возврат к иным режимам налогообложения индивидуальными предпринимателями осуществляется добровольно в порядке, установленном настоящей главой.

Статья 346.45. Порядок и условия начала и прекращения применения патентной системы налогообложения

- Документом, удостоверяющим право на применение патентной системы налогообложения, является патент на осуществление одного из видов предпринимательской деятельности, в отношении которого законом субъекта Российской Федерации введена патентная система налогообложения.

Форма патента и форма заявления на получение патента утверждаются федеральным органом исполнительной власти, уполномоченным по контролю и надзору в области налогов и сборов.

- Налогоплательщик считается утратившим право на применение патентной системы налогообложения и перешедшим на общий режим налогообложения (на упрощенную систему налогообложения, на систему налогообложения для сельскохозяйственных товаропроизводителей (в случае применения налогоплательщиком соответствующего режима налогообложения) с начала налогового периода, на который ему был выдан патент, в случае:

1) если с начала календарного года доходы налогоплательщика от реализации, определяемые в соответствии со статьей 249 настоящего Кодекса, по всем видам предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, превысили 60 млн. рублей;

В случае, если налогоплательщик применяет одновременно патентную систему налогообложения и упрощенную систему налогообложения, при определении величины доходов от реализации для целей соблюдения ограничения, установленного настоящим пунктом, учитываются доходы по обоим указанным специальным налоговым режимам.

Статья 346.46. Учет налогоплательщиков

- Постановка на учет индивидуального предпринимателя в качестве налогоплательщика, применяющего патентную систему налогообложения, осуществляется налоговым органом, в который он обратился с заявлением на получение патента, на основании указанного заявления в течение пяти дней со дня его получения.

- Снятие с учета в налоговом органе индивидуального предпринимателя, применяющего патентную систему налогообложения, осуществляется в течение пяти дней со дня истечения срока действия патента, если иное не предусмотрено настоящей статьей.

Статья 346.47. Объект налогообложения

Объектом налогообложения признается потенциально возможный к получению годовой доход индивидуального предпринимателя по соответствующему виду предпринимательской деятельности, установленный законом субъекта Российской Федерации.

Статья 346.48. Налоговая база

- Налоговая база определяется как денежное выражение потенциально возможного к получению индивидуальным предпринимателем годового дохода по виду предпринимательской деятельности, в отношении которого применяется патентная система налогообложения в соответствии с настоящей главой, устанавливаемого на календарный год законом субъекта Российской Федерации.

- Установленный на календарный год законом субъекта Российской Федерации размер потенциально возможного к получению индивидуальным предпринимателем годового дохода применяется в следующем календарном году (следующих календарных годах), если он не изменен законом субъекта Российской Федерации.

Статья 346.49. Налоговый период

- Налоговым периодом признается календарный год, если иное не установлено пунктами 2 и 3 настоящей статьи.

- Если на основании пункта 5 статьи 346.45 настоящего Кодекса патент выдан на срок менее календарного года, налоговым периодом признается срок, на который выдан патент.

- Если индивидуальный предприниматель прекратил предпринимательскую деятельность, в отношении которой применялась патентная система налогообложения, до истечения срока действия патента, налоговым периодом признается период с начала действия патента до даты прекращения такой деятельности, указанной в заявлении, представленном в налоговый орган в соответствии с пунктом 8 статьи 346.45 настоящего Кодекса.

Статья 346.50. Налоговая ставка

- Налоговая ставка устанавливается в размере 6 процентов.

- Законами Республики Крым и города федерального значения Севастополя налоговая ставка может быть уменьшена на территориях соответствующих субъектов Российской Федерации для всех или отдельных категорий налогоплательщиков:

в отношении периодов 2015 - 2016 годов - до 0 процентов;

в отношении периодов 2017 - 2021 годов - до 4 процентов.

- Законами субъектов Российской Федерации может быть установлена налоговая ставка в размере 0 процентов для налогоплательщиков - индивидуальных предпринимателей, впервые зарегистрированных после вступления в силу указанных законов и осуществляющих предпринимательскую деятельность в производственной, социальной и (или) научной сферах, а также в сфере бытовых услуг населению.

Статья 346.51. Порядок исчисления налога, порядок и сроки уплаты налога

- Налог исчисляется как соответствующая налоговой ставке процентная доля налоговой базы.

В случае получения индивидуальным предпринимателем патента на срок менее двенадцати месяцев налог рассчитывается путем деления размера потенциально возможного к получению индивидуальным предпринимателем годового дохода на двенадцать месяцев и умножения полученного результата на количество месяцев срока, на который выдан патент.

1.1. Налогоплательщики вправе уменьшить сумму налога на сумму расходов по приобретению контрольно-кассовой техники, включенной в реестр контрольно-кассовой техники, для использования при осуществлении расчетов в ходе предпринимательской деятельности, в отношении которой применяется патентная система налогообложения, в размере не более 18 000 рублей на каждый экземпляр контрольно-кассовой техники при условии регистрации указанной контрольно-кассовой техники в налоговых органах с 1 февраля 2017 года до 1 июля 2019 года, если иное не предусмотрено абзацем вторым настоящего пункта.

Статья 346.52. Налоговая декларация

Налоговая декларация по налогу, уплачиваемому в связи с применением патентной системы налогообложения, в налоговые органы не представляется.

Статья 346.53. Налоговый учет

- Налогоплательщики в целях подпункта 1 пункта 6 статьи 346.45 настоящего Кодекса ведут учет доходов от реализации, полученных при осуществлении видов предпринимательской деятельности, в отношении которых применяется патентная система налогообложения, в книге учета доходов индивидуального предпринимателя, применяющего патентную систему налогообложения, форма и порядок заполнения которой утверждаются Министерством финансов Российской Федерации.

Глава 2. НАЛОГООБЛОЖЕНИЕ КФХ

1. НДФЛ

КФХ без образования юридического лица

Как указано в ст. 207 НК РФ, плательщиками НДФЛ признаются:

- физические лица, являющиеся налоговыми резидентами РФ;

- физические лица, не являющиеся налоговыми резидентами РФ, но получающие доходы от источников в Российской Федерации.

В отдельную категорию плательщиков НДФЛ выделены индивидуальные предприниматели, к которым, в частности, относятся главы КФХ.

Если КФХ будет уплачивать налоги по общей системе налогообложения, то оно должно уплачивать и НДФЛ.

При этом как предприниматель глава КФХ имеет право на получение профессиональных вычетов на основании п. 1 ст. 221 НК РФ. Состав расходов, принимаемых к вычету, определяется в порядке, аналогичном порядку определения расходов для целей налогообложения, установленному в гл. 25 НК РФ.

Если глава КФХ не в состоянии документально подтвердить свои расходы, связанные с деятельностью хозяйства, профессиональный налоговый вычет им производится в размере 20% общей суммы доходов, полученной от предпринимательской деятельности.

КФХ без образования юридического лица имеет полное право не вести бухгалтерский учет.

Согласно п. 14 ст. 217 НК РФ не подлежат обложению НДФЛ доходы членов КФХ, получаемые в этом хозяйстве от производства и реализации сельскохозяйственной продукции, а также от производства сельскохозяйственной продукции, ее переработки и реализации, в течение пяти лет, считая с года регистрации указанного хозяйства.

Эта норма применяется к доходам тех членов КФХ, в отношении которых такая норма ранее не применялась.

Таким образом, доходы, полученные главой КФХ от производства и реализации сельскохозяйственной продукции, освобождаются от обложения НДФЛ в течение пяти лет, считая с года регистрации указанного хозяйства.

Обратите внимание: если в течение срока, установленного в п. 14 ст. 217 НК РФ, КФХ переходило на иную систему налогообложения (например, ЕСХН), а потом вернулось обратно и пятилетний срок льготы еще не истек, налогоплательщик имеет право использовать остаток этого срока в целях освобождения от НДФЛ (см. письмо Минфина России от 12.12.2012 N 03-04-05/8-1388).

В силу п. 2 ст. 15 Закона о КФХ каждый член КФХ имеет право на часть доходов, полученных от деятельности КФХ в денежной или натуральной форме, плодов, продукции (личный доход каждого члена КФХ). Размер и форма выплаты каждому члену хозяйства личного дохода определяются по соглашению между членами КФХ.

Налоговики - в письме ФНС России от 29.09.2005 N 04-2-02/404@ - указали, что по истечении пяти лет после регистрации КФХ налогообложение доходов членов хозяйства должно производиться в общем порядке.

Минфин России в письме от 29.01.2015 N 03-04-05/3270 также подчеркнул, что перерегистрация КФХ не прерывает срок пятилетней льготы и не начинает его заново.

У судей позиция однозначная: ФАС Дальневосточного округа в Постановлениях от 08.11.2007 N Ф03-А04/07-2/2390 и от 07.12.2005 N Ф03-А04/05-2/4234 указал, что срок предоставления налоговой льготы следует исчислять с момента регистрации КФХ.

Таким образом, если в КФХ вступает новый член, который получает доход от участия в хозяйстве, и указанное КФХ зарегистрировано более пяти лет назад, то новый член хозяйства не имеет возможности пользоваться налоговой льготой, предусмотренной в п. 14 ст. 217 НК РФ, поскольку такое право связано с первоначальным моментом регистрации КФХ.

КФХ имеет право перейти на ЕСХН, но есть ситуация, когда это невыгодно.

Согласно п. 14.1 и 14.2 ст. 217 НК РФ освобождаются от обложения НДФЛ суммы, полученные главой КФХ за счет средств бюджетов бюджетной системы РФ, в виде:

- грантов на создание и развитие КФХ;

- единовременной помощи на бытовое обустройство начинающего фермера;

- грантов на развитие семейной животноводческой фермы;

- субсидий.

Данная льгота применяется только в отношении обложения НДФЛ и не распространяется на доходы, полученные главой КФХ в рамках ЕСХН или УСН. Об этом было ясно сказано в письме Минфина России от 21.07.2014 N 03-04-07/35645.

КФХ как юридическое лицо

Основное отличие ситуации с начислением НДФЛ в КФХ без образования юридического лица и в КФХ, действующем как юридическое лицо, состоит в следующем.

По умолчанию после создания КФХ оно должно применять общую систему налогообложения.

Для КФХ без создания юридического лица его коллективным воплощением является глава КФХ, который считается индивидуальным предпринимателем. Для индивидуального предпринимателя общей системой налогообложения является как раз уплата НДФЛ. А затраты хозяйства учитываются как профессиональные налоговые вычеты его главы.

Для КФХ как юридического лица общая система налогообложения подразумевает уплату налога на прибыль. В остальном же исчисление НДФЛ в КФХ, действующем как юридическое лицо, аналогично исчислению НДФЛ в КФХ, действующем без образования юридического лица: КФХ в лице его главы удерживает НДФЛ с заработной платы его наемных работников и с доходов, которые члены хозяйства получают от деятельности КФХ.

2. ЕСХН

Совершенно ясно, что чаще всего КФХ выбирают для себя такой налоговый режим, как ЕСХН.

Общие правила

Согласно ст. 346.1 НК РФ система налогообложения для сельскохозяйственных товаропроизводителей (т.е. ЕСХН) устанавливается Налоговым кодексом РФ.

Организации и индивидуальные предприниматели, являющиеся сельскохозяйственными производителями, вправе добровольно перейти на уплату ЕСХН.

Организации, являющиеся налогоплательщиками ЕСХН, освобождаются от обязанности по уплате налога на прибыль (за исключением налога, уплачиваемого с доходов, облагаемых по налоговым ставкам, предусмотренным в п. 1.6, 3 и 4 ст. 284 НК РФ, т.е. связанным с контролем иностранных компаний, дивидендами и ценными бумагами, что как-то не особо вяжется с деятельностью КФХ), налога на имущество организаций. Организации, являющиеся плательщиками ЕСХН, не признаются плательщиками НДС (за исключением НДС, подлежащего уплате в соответствии с Налоговым кодексом РФ при ввозе товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ, т.е. связанного с договором простого товарищества).

Иные налоги, сборы и страховые взносы уплачиваются организациями, перешедшими на уплату ЕСХН, в соответствии с законодательством РФ о налогах и сборах.

В п. 2 ст. 346.2 НК РФ установлено, что сельскохозяйственными товаропроизводителями признаются организации и предприниматели, производящие сельскохозяйственную продукцию, осуществляющие ее первичную и последующую промышленную переработку, в том числе на арендованных основных средствах, и реализующие эту продукцию, при условии, если в общем доходе от реализации товаров, работ, услуг таких организаций и предпринимателей доля дохода от реализации произведенной ими сельскохозяйственной продукции, включая продукцию ее первичной переработки, произведенную ими из сельскохозяйственного сырья собственного производства, составляет не менее 70%.

В соответствии с п. 3 ст. 346.2 НК РФ для применения ЕСХН к сельскохозяйственной продукции относятся продукция растениеводства сельского, лесного хозяйства и продукция животноводства, конкретные виды которых определяются Правительством РФ.

Перечень видов продукции, относимой к сельскохозяйственной продукции, утвержден Постановлением Правительства РФ от 25.07.2006 N 458.

Продукция питомников и маточных насаждений | |

Семена плодовых культур | |

Рассада прочих растений | |

Культуры плодовые и ягодные, включая черенки и отводки | |

Культуры декоративные, включая черенки и отводки | |